Faktoring - pro i kontra, kako funkcionira factoring?

Bitiranje faktoringa novca, ako napustimo složenu terminologiju, je profitabilno partnerstvo dviju stranaka, od kojih je jedna banka ili trgovačka organizacija. Jednostavna shema djeluje po principu: partneri sklopljaju ugovor, a banka osigurava priljev novca u onim slučajevima kada izravna dobit od transakcije još nije stigla.

Što je factoring?

Factoring je jednostavna usluga koja omogućava poslovnim odnosima da postoje u zakonu. Za osobu koja ne razumije zamršenosti bankovnih operacija, takva pomoć je nerazumljiva. Koji su faktoringi ciljevi - jednostavan profitabilni ugovor otplata duga dužnici uključuju:

- bankovni kredit bez kolaterala;

- procjena solventnosti kupaca;

- osiguranje rizika povezanih s odbijanjem kupca;

- poravnanje potraživanja.

Suradnja na osnovi faktoringa omogućuje tvrtkama s malim novčanim tijekovima da dugo ostanu "zeleni", što je neophodno za ispravno funkcioniranje cjelokupnog poduzeća. Dakle, pitanje osiguranja aktivnosti proizvodnje ili tvrtke riješeno je s manjkom osobnih sredstava samog poduzeća.

Kako djeluje factoring?

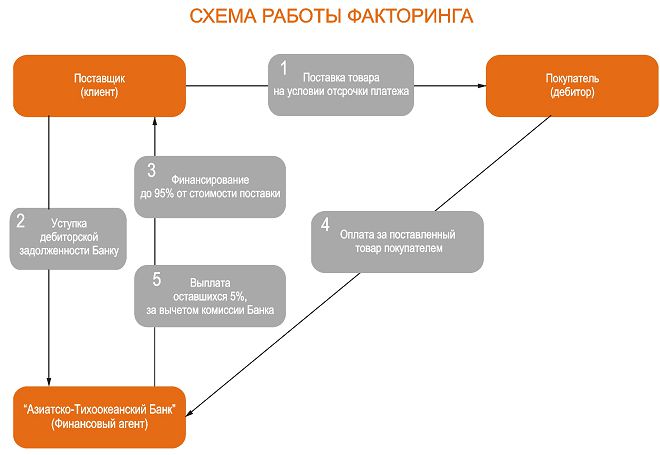

Bit factoringa leži u radu triju punopravnih izvođača. Slijed svake od njih jasno je definiran uvjetima ugovora:

- Tvrtka (factoring) pruža usluge ili prodaje robu kupcima.

- Tvrtka pruža dokumente za razmatranje banke koja dokazuje postojanje duga dužnicima.

- Banka plaća većinu duga tvrtke.

- Banka i tvrtka sastavljaju ugovor pod kojima dužnik vraća novac izravno u banku uz dodatak kamata.

Jednostavna shema osigurava neprekidnu proizvodnju ili prodaju robe sve dok se dug ne otplaćuje u cijelosti. Stoga tvrtka koja ima ograničenu osobnu financijsku bilancu osigurava proces njegovog razvoja na štetu sredstava koje joj privremena stranka pruža drugoj strani (banci).

Faktorizacija i odustajanje - razlike

Factoring i forfeiting su korisni. Shema, koja vam omogućuje da isplatite dugove dužnika, radi bez obveza obećanja. Forfaiting uključuje povrat duga od zajmodavca i isplatu. Razlika u shemama za privlačenje treće osobe je činjenica da factoring ostavlja tvrtki pravo na isplatu dugova na prikladan način. Glavne razlike između suprotnih načina ispunjavanja obveza:

- razdoblje otplate duga;

- procijenjeni rizici;

- koncesije od banke;

- prijenos činjenica.

Vrijeme kada operacija (preokrenuti faktoring) traje ne duže od 180 dana, ali uvjeti predviđanja obveza određuju se godinama. Glavna značajka faktoringa je udio duga, nakon čijeg se plaćanja (oko 60% od ukupnog iznosa), dugovni račun je zamrznut. Kamatna stopa ne raste, ali sposobnost tvrtke da se razvije mnogo je učinkovitija i stabilnija.

Kako se faktoring razlikuje od zajma?

Često ljudi koji nisu prethodno bili suočeni s faktorizacijom zbunjuju ovu vrstu financiranja kreditiranjem. Sasvim drukčije u strukturi, gotovinske transakcije stvarno pomažu tvrtki s dugovima, ali to čine na potpuno suprotan način. Razlika između faktoringa i kredita:

- Načini povratka duga . Krediti preuzeti pod odgovornošću poduzeća u banci izravno ugase zajmoprimatelj, ali financiranje čimbenika je formirano od potraživanja.

- Uvjeti otplate duga . Kreditni odnosi imaju jasno definiran pojam i ne ovise o rastu prihoda tvrtke. Faktoriranje u različitim situacijama ovisi o kašnjenju plaćanja u stvarnom vremenu.

- Datum plaćanja kamate . Prema ugovoru o zajmu, dužnik uplaćuje traženi iznos najkasnije u određenom datumu svakog mjeseca, ali faktoring novac pripisuje se na dan plaćanja dužnika.

- Prijava ugovora . Za dobivanje kredita privatna ili pojedinac treba dokumentaciju, što može biti vrlo teško prikupljati. Factoring koristi jednostavnije dokumente - fakture ili čekove.

- Interes . Komisija za faktoring u potpunosti je uključena u troškovnu cijenu, ali ne postoji kreditni interes.

- Dodatne usluge . Banka koja je sklopila ugovor o zajmu ne pruža usluge koje nisu uključene u ukupni paket. Sheme otvorenog i zatvorenog faktoringa rastu prema potrebi.

Svaka pojedina vrsta bankovnog kredita ima svoje osobine, prednosti i nedostatke, ali za uvjete koji su se pojavili kada tvrtka ima velik dug, faktoring je glavna alternativa neprofitabilnom kreditiranju. Ciljevi faktoringa su očiti - pojednostaviti monetarne probleme dužnika, ali bez gubitaka za zajmodavca (financijsko poduzeće).

Faktoriranje - Pros i Cons

Moderni factoring je univerzalni način rješavanja dugova bez štete trenutnoj proizvodnji. Uvjeti otplate duga od strane banke mogu se razlikovati, a korist od takvih gotovinskih transakcija nije uvijek očigledan. Svaki ugovor sklopljen s bankovnom organizacijom ima svoje prednosti i značajne nedostatke, koje biste trebali znati unaprijed.

Prednosti Factoringa

Prednosti factoringa, dostupne svakoj bogatoj tvrtki ili pojedincu, stvaraju povoljne uvjete za otplatu duga. Osim toga, poduzeće koje se pribjeglo faktoringu može izaći iz krize ili financijskih problema. Pojednostavljenje rada s dužnicima još je jedan nedvojbeni plus sličnih operacija.

Faktoriranje - konz

Nedostaci mlade, ali učinkovite bankovne usluge uključuju teške uvjete ugovora. Nezatoljubive tarife i visoka kamatna stopa doslovno "jedu" prihode poduzeća od isporuka proizvoda. Nedostaci factoringa nalaze se u složenoj dokumentaciji i izvještavanju banci. operacija otplata zajma Dužnik ne očekuje jednokratne poslove, a minimalni broj isplata iznosi 10.

Vrste faktoringa i njihova obilježja

Vrste faktoringa, koji su se pokazali učinkovitim načinima plaćanja hitnog duga tvrtke:

- financirane aktivnosti;

- otvoreni i zatvoreni factoring bez financiranja;

- gotovinske transakcije za otplatu otvorenog i zatvorenog duga (recourse factoring);

- obrnuti faktoring s pravom pribjega i bez nje;

- domaćeg poslovanja i međunarodnog karaktera.

Prilikom sklapanja sporazuma o faktorizaciji (otvoreni i zatvoreni faktoring) dobavljač robe daje banci (financijskoj organizaciji) pravo na primanje tekućih računa i plati ih. Dakle, banka preuzima privremenu obvezu financiranja razvoja tvrtke, naplaćujući određeni postotak budućeg iznosa duga u njegovu korist.